कल्पना कीजिए कि आपके दोस्त को नींबू पानी (lemonade) का स्टाल लगाने के लिए ₹100 की ज़रूरत है। वे वादा करते हैं कि वे एक महीने में आपको आपके ₹100 वापस कर देंगे, और शुक्रिया के तौर पर ₹20 अतिरिक्त देंगे। बधाई हो, आपने अभी-अभी एक बांड बनाया है!

निवेश की दुनिया में, बांड (bond) एक विशेष प्रकार की 'उधार की पर्ची' या IOU है। किसी दोस्त को उधार देने के बजाय, आप अपना पैसा बड़ी कंपनियों या सरकार को उधार दे रहे होते हैं। वे आपके पैसे का उपयोग आगे बढ़ने के लिए करते हैं, और बदले में, वे आपको ब्याज (interest) के साथ पैसे वापस करने का वादा करते हैं।

ज़्यादातर लोग निवेश का मतलब किसी कंपनी का हिस्सा खरीदना समझते हैं। लेकिन अपने पैसे बढ़ाने का एक और तरीका भी है जो बैंक बनने जैसा है। जब आप एक बांड खरीदते हैं, तो आप किसी व्यवसाय का हिस्सा नहीं खरीद रहे होते: बल्कि आप एक कर्जदाता (lender) बन रहे होते हैं।

कल्पना कीजिए कि आप अपनी बहन को एक नया वीडियो गेम खरीदने के लिए ₹500 उधार देते हैं। आप एक नोट लिखते हैं जिस पर लिखा है: 'तुम मुझे दिवाली पर ₹500 वापस करोगी, और तब तक तुम्हें मुझे हर हफ्ते 1 चॉकलेट बार देनी होगी।' वह नोट एक बांड है! ₹500 फेस वैल्यू है, चॉकलेट ब्याज है, और दिवाली मैच्योरिटी डेट है।

इसे इस तरह सोचें: सरकारों और बड़ी कंपनियों को अक्सर बड़े काम करने के लिए भारी मात्रा में धन की आवश्यकता होती है। एक शहर नया स्विमिंग पूल बनाना चाह सकता है, या कोई कंपनी कारखाना बनाना चाह सकती है। एक व्यक्ति से करोड़ों रुपये मांगने के बजाय, वे लाखों लोगों से थोड़ा-थोड़ा पैसा मांगते हैं।

Finn says:

"तो अगर मैं एक बांड खरीदता हूँ, तो क्या मैं थोड़े समय के लिए सरकार का बॉस हूँ क्योंकि उन पर मेरा उधार है?"

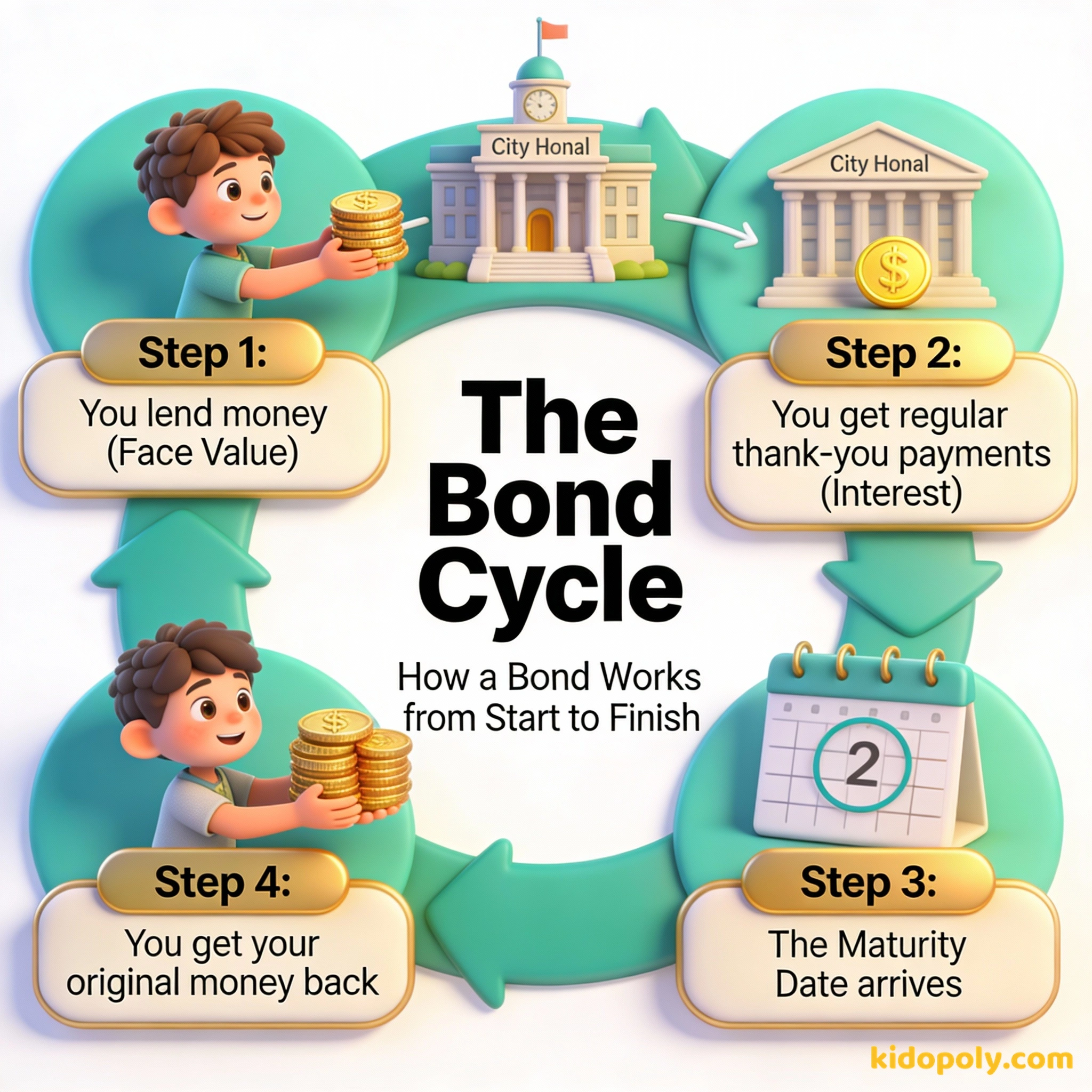

बांड के तीन जादुई हिस्से

हर बांड के नियमों का एक खास सेट होता है। स्टॉक (stock) के विपरीत, जिसकी कीमत रोलरकोस्टर की तरह ऊपर-नीचे हो सकती है, बांड एक कानूनी अनुबंध (contract) है। इसके तीन मुख्य भाग होते हैं जो आपको बताते हैं कि आपको क्या उम्मीद करनी चाहिए।

पहला है फेस वैल्यू (Face Value)। यह वह रकम है जो आप अभी उधार दे रहे हैं। यदि आप ₹1,000 में बांड खरीदते हैं, तो फेस वैल्यू ₹1,000 है। यह वह राशि है जिसे उधार लेने वाला बाद में आपको वापस करने का वादा करता है।

आइए 'सालाना शुक्रिया' के नंबरों पर नज़र डालें: - आपने बांड खरीदा: ₹1,000 में - कूपन रेट है: 4% - हर साल कमाया गया ब्याज: ₹40 - 5 साल बाद आपके पास होंगे: ब्याज के ₹200 - मैच्योरिटी डेट पर आपको वापस मिलते हैं: आपके मूल ₹1,000 - कुल पैसा: ₹1,200!

दूसरा है कूपन रेट (Coupon Rate)। यह ब्याज का एक फैंसी नाम है। यदि किसी बांड की कूपन रेट 5% है, तो उधार लेने वाला आपको शुक्रिया के रूप में हर साल आपके पैसे का 5% भुगतान करेगा। ₹1,000 के बांड पर, यह हर साल ₹50 होगा।

अंत में, मैच्योरिटी डेट (Maturity Date) आती है। यह आधिकारिक फिनिश लाइन है। यह भविष्य की वह सटीक तारीख है जब उधार लेने वाले को आपके मूल ₹1,000 वापस करने होंगे। कुछ बांड दो साल के होते हैं, जबकि अन्य तीस साल तक चल सकते हैं!

निवेश करना सरल है, लेकिन आसान नहीं।

आपका पैसा कौन उधार मांग रहा है?

सभी बांड एक जैसे नहीं होते। जिस तरह आप किसी अजनबी की तुलना में अपने सबसे अच्छे दोस्त पर पैसे वापस करने के लिए ज़्यादा भरोसा कर सकते हैं, वैसे ही कुछ बांड दूसरों की तुलना में सुरक्षित होते हैं। दो मुख्य समूह हैं जो जनता को बांड जारी करते हैं।

सरकारी बांड (Government Bonds) आमतौर पर सबसे सुरक्षित माने जाते हैं। जब आप इन्हें खरीदते हैं, तो आप देश को पैसा उधार दे रहे होते हैं। वे इसका उपयोग सड़कें बनाने, शिक्षकों को वेतन देने और सेना चलाने के लिए करते हैं। चूँकि सरकारें टैक्स के ज़रिए पैसा जुटा सकती हैं, वे लगभग हमेशा अपना कर्ज चुकाती हैं।

द्वितीय विश्व युद्ध के दौरान, सरकार ने विमानों और टैंकों के खर्च के लिए आम लोगों को 'वॉर बांड' बेचे थे। यहाँ तक कि बच्चे भी छोटे 'स्टैम्प' खरीदकर मदद कर सकते थे जब तक कि उनके पास एक पूरे बांड के बदले व्यापार करने के लिए पर्याप्त स्टैम्प न हो जाएं!

कॉर्पोरेट बांड (Corporate Bonds) एप्पल, डिज्नी या रिलायंस जैसी कंपनियों को दिए जाने वाले कर्ज हैं। ये सरकारी बांडों की तुलना में थोड़े जोखिम भरे होते हैं क्योंकि कंपनियाँ कभी-कभी घाटे में जा सकती हैं। उस जोखिम की भरपाई के लिए, कंपनियाँ आमतौर पर आपको उधार देने के लिए लुभाने हेतु उच्च कूपन रेट (ज़्यादा ब्याज) की पेशकश करती हैं।

बांड बनाम स्टॉक: मालिक बनाम कर्जदाता

निवेश में समझने वाली सबसे महत्वपूर्ण चीज़ों में से एक है मालिक होने और कर्जदाता होने के बीच का अंतर। यही स्टॉक-बनाम-बांड की बहस का मुख्य हिस्सा है।

जब आप स्टॉक खरीदते हैं, तो आप एक मालिक होते हैं। यदि कंपनी बहुत बड़ी बन जाती है, तो आप बहुत सारा पैसा कमा सकते हैं! लेकिन अगर कंपनी असफल होती है, तो आप सब कुछ खो सकते हैं। इसमें जोखिम ज़्यादा है और इनाम भी ज़्यादा।

Mira says:

"यह नींबू पानी के स्टाल का मालिक होने और उन्हें सिर्फ नींबू किराए पर देने के बीच के अंतर जैसा है। एक जुआ है, दूसरा एक पक्का सौदा!"

जब आप बांड खरीदते हैं, तो आप एक कर्जदाता होते हैं। आप कंपनी के मालिक नहीं हैं। आपको इस बात में कोई राय देने का हक नहीं मिलता कि वे चीज़ें कैसे चलाते हैं। हालाँकि, पैसे पाने की कतार में आप सबसे आगे होते हैं। भले ही कंपनी का साल खराब रहा हो, फिर भी उनका कानूनी कर्तव्य है कि वे अपने बांडधारकों को भुगतान करें।

ज्ञान में किया गया निवेश सबसे अच्छा ब्याज देता है।

कोई "उबाऊ" बांड क्यों चुनेगा?

अगर स्टॉक आपको अमीर बना सकते हैं, तो लोग बांड के साथ क्यों परेशान होते हैं? निवेशक अक्सर बांड को पोर्टफोलियो का भरोसेमंद साथी कहते हैं। हालाँकि वे स्टॉक की तरह तेज़ी से नहीं बढ़ सकते, लेकिन वे बहुत अधिक स्थिर होते हैं।

बांड आय का एक स्थिर स्रोत प्रदान करते हैं। यदि आपके पास बहुत सारे बांड हैं, तो आप जानते हैं कि हर साल आपके बैंक खाते में कितना ब्याज आने वाला है। यह उन लोगों के लिए बेहतरीन है जो अपने पास मौजूद पैसे को सुरक्षित रखना चाहते हैं।

ज़्यादा जोखिम, ज़्यादा बढ़ने की संभावना। आप कंपनी के भविष्य का एक हिस्सा हैं।

कम जोखिम, स्थिर भुगतान। आप एक कर्जदाता हैं जिसके पास भुगतान पाने का कानूनी वादा है।

ज़्यादातर निवेशक दोनों का मिश्रण इस्तेमाल करते हैं। वे विकास के लिए कुछ पैसा स्टॉक में रखते हैं और सुरक्षा के लिए कुछ बांड में। इस तरह, यदि शेयर बाजार का दिन खराब रहता है, तो बांड गिरने के प्रभाव को कम करने के लिए एक विशाल तकिए की तरह काम करते हैं।

क्या बच्चे वास्तव में बांड खरीद सकते हैं?

कई देशों में, आप एक बच्चे के रूप में भी बांड निवेशक बनना शुरू कर सकते हैं! हालाँकि आपको खाता खोलने के लिए किसी बड़े की मदद की ज़रूरत हो सकती है, लेकिन कुछ विशेष बांड सिर्फ बचत करने वालों के लिए डिज़ाइन किए गए हैं।

भारत में, लोग अक्सर सरकारी बचत योजनाओं या फिक्स्ड डिपॉजिट में निवेश करते हैं जो बांड की तरह ही काम करते हैं। अमेरिका में, कई बच्चों को दादा-दादी से 'सेविंग्स बांड' उपहार में मिलते हैं। ये सुरक्षित, सरकार समर्थित निवेश हैं जो समय के साथ बढ़ते हैं। ये कॉलेज या अपनी पहली कार जैसे बड़े लक्ष्यों के लिए बचत करने का एक शानदार तरीका हैं।

बांड का मालिक होना यह जानने की सुरक्षा के बारे में है कि आपका पैसा आपके पास कब वापस आ रहा है।

अपने माता-पिता या दादा-दादी से पूछें कि क्या उनके पास दराज में कोई पुराने कागजी बांड या बचत प्रमाण पत्र रखे हैं। कुछ पुराने बांड बहुत सुंदर कागज पर छपे होते थे जो नकली नोटों की तरह दिखते थे, और कुछ शायद आज भी ब्याज कमा रहे हों!

उधार देने का एक संक्षिप्त इतिहास

सोचने के लिए कुछ

यदि आपके पास आज निवेश करने के लिए ₹1,000 हों, तो आप एक मालिक (स्टॉक खरीदना) या कर्जदाता (बांड खरीदना) बनने में ज़्यादा सहज महसूस करेंगे?

यहाँ कोई सही या गलत उत्तर नहीं है। कुछ लोगों को बढ़ने का उत्साह पसंद है, जबकि अन्य उस मानसिक शांति को पसंद करते हैं जो एक स्थिर वादे के साथ आती है। आपको क्या बेहतर लगता है?

के बारे में प्रश्न निवेश (Investing)

क्या होगा यदि कोई कंपनी बांड वापस नहीं कर पाती है?

क्या मैं मैच्योरिटी डेट से पहले बांड बेच सकता हूँ?

क्या बांड हमेशा समान ब्याज देते हैं?

अपनी किस्मत बनाने के लिए तैयार हैं?

अब जब आप जानते हैं कि कर्जदाता कैसे बनना है, तो आपके वित्तीय टूलकिट में एक नई महाशक्ति आ गई है। बांड पहेली का सिर्फ एक हिस्सा हैं। यह देखने के लिए कि वे अन्य निवेशों के साथ कैसे फिट होते हैं, स्टॉक-बनाम-बांड पर हमारी गाइड देखें या इसके बारे में और जानें कि ब्याज-क्या-है जो आपके पैसे को कई गुना बढ़ा देता है।