Imagina que hay dos formas de ganar dinero con una panadería local. Podrías comprar una parte de la panadería y convertirte en uno de los dueños, o simplemente podrías prestarle dinero al dueño para que compre un horno nuevo.

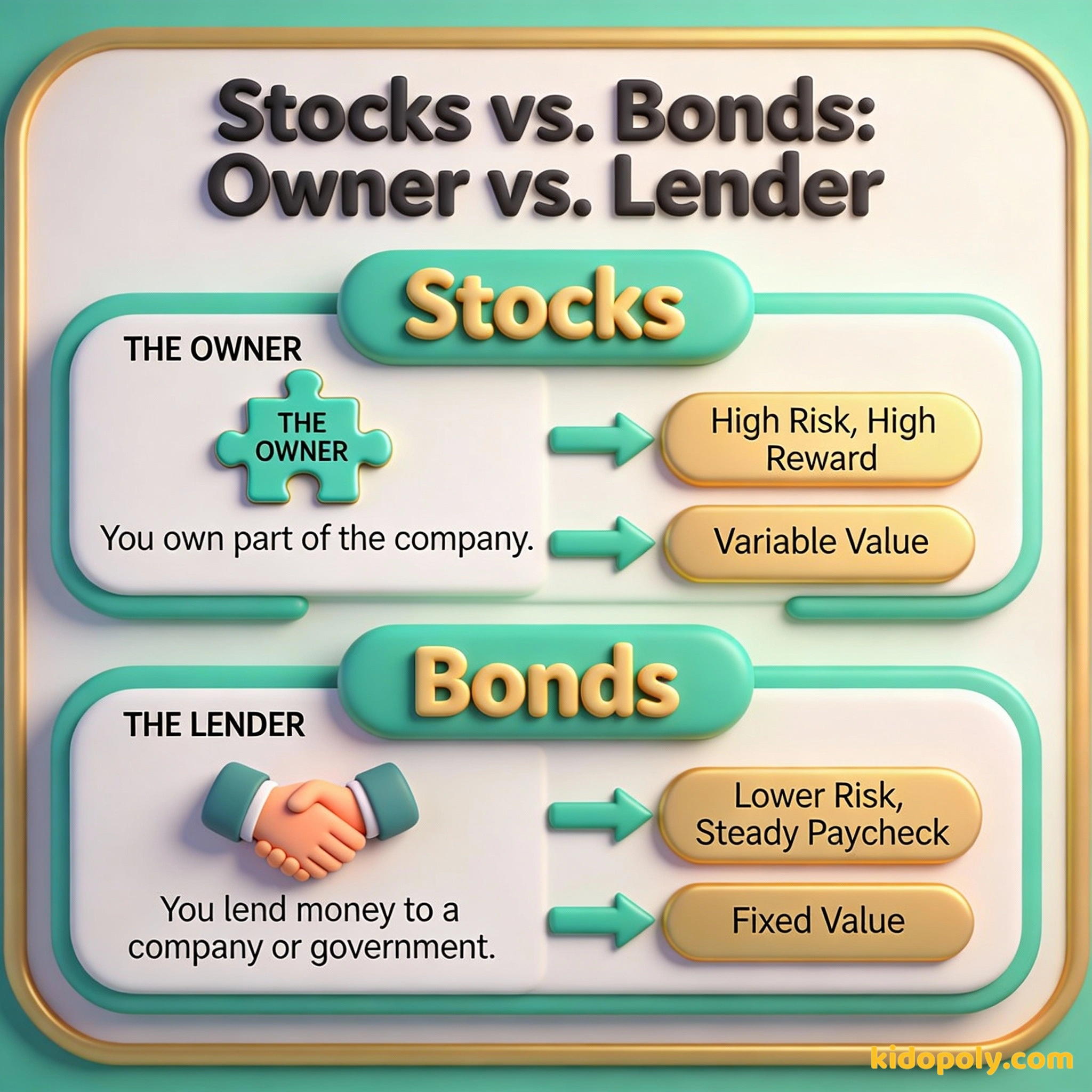

Si compras una parte, eres un dueño que participa en las ganancias cuando las cosas van bien. Si prestas dinero, eres un prestamista al que se le devuelve el dinero con un poco extra. Esta es la diferencia básica entre acciones y bonos, y entender cuál elegir es como tener un superpoder financiero.

Cuando comiences tu viaje en las inversiones, escucharás a la gente hablar de "El Mercado" todo el tiempo. Por lo general, se refieren a dos cosas muy diferentes: acciones y bonos. Ambos son formas de ayudar a que tu dinero crezca, pero se comportan como dos tipos diferentes de atletas en un equipo.

Las acciones son como los delanteros estrella en el fútbol: pueden marcar muchos goles y ganar el partido, pero también tienen momentos en los que fallan el tiro. Los bonos son como los defensas confiables: puede que no marquen el gol de la victoria, pero mantienen las cosas estables y predecibles. Para construir un portafolio ganador, necesitas saber cómo usar ambos.

Imagina que tienes $100. Si compras una acción de una empresa de juguetes, eres dueño de parte de la fábrica. Si inventan el próximo juguete de moda, ¡tus $100 podrían convertirse en $500! Pero si los niños dejan de jugar con juguetes, tus $100 podrían convertirse en $50. Si compras un bono, les prestas los $100. Ellos prometen devolverte $105 el próximo año, sin importar cuántos juguetes vendan.

Acciones: El camino del dueño

Cuando compras una acción, estás comprando una pequeña rebanada de una empresa. Si esa empresa crece y gana más dinero, tu rebanada se vuelve más valiosa. Es por eso que a mucha gente le encantan las acciones-para-niños, porque puedes crecer junto a marcas famosas como Disney, Apple o Roblox.

Debido a que eres dueño, asumes más riesgo. Si la empresa tiene un mal año, el precio de tu acción podría bajar. Sin embargo, a lo largo de mucho tiempo, las acciones históricamente han crecido mucho más rápido que casi cualquier otra cosa. Es un camino con baches, pero generalmente conduce a un cofre del tesoro más grande al final.

A corto plazo, el mercado es una máquina de votación, pero a largo plazo, es una máquina de pesar.

Finn says:

"Entonces, si compro una acción, ¿soy básicamente el jefe de una parte pequeñita de la empresa? ¿Eso significa que puedo decirles de qué color pintar las oficinas?"

Bonos: El camino del prestamista

Comprar un bono es muy diferente. En lugar de ser dueño de una parte de una empresa, estás actuando como un banco. Le prestas tu dinero a una empresa o incluso al gobierno por una cantidad de tiempo determinada. A cambio, ellos prometen devolverte tu dinero original más un poco extra, lo cual se llama interés.

Los bonos generalmente se consideran mucho más seguros que las acciones. Puedes leer más sobre cómo funcionan en explicación-de-bonos. Debido a que el pago suele estar garantizado, los bonos no crecen tan rápido como las acciones. Son la parte de "lento pero seguro" de tu plan de inversión.

¡Los gobiernos usan bonos para pagar cosas como escuelas, puentes e incluso misiones espaciales! Cuando compras un 'Bono del Tesoro', en realidad le estás prestando tu dinero al gobierno para ayudar a construir el mundo que te rodea.

La gran comparación: Riesgo vs. Recompensa

La mayor diferencia entre estos dos es la relación entre riesgo y recompensa. En el mundo del dinero, si quieres la oportunidad de obtener muchas ganancias, generalmente tienes que aceptar la posibilidad de que podrías perder dinero a corto plazo. Este es el núcleo de riesgo-y-recompensa.

Históricamente, el mercado de valores ha crecido alrededor de un 10% anual en promedio durante muchas décadas. Los bonos, por otro lado, suelen crecer entre un 4% y un 5% anual. Puede que no parezca una gran diferencia, pero en diez o veinte años, ese 5% extra se convierte en una cantidad masiva de dinero.

Veamos el poder del crecimiento durante 10 años con $1,000: Camino de Acciones (10% de crecimiento): Año 1: $1,100 Año 5: $1,610 Año 10: $2,593 Camino de Bonos (5% de crecimiento): Año 1: $1,050 Año 5: $1,276 Año 10: $1,628 ¡Al final, las acciones terminaron con casi $1,000 más que los bonos!

Por qué los inversores eligen ambos

Si las acciones dan más dinero, ¿por qué alguien compraría bonos? Imagina que estás ahorrando para una bicicleta nueva que quieres comprar el próximo verano. Si pones ese dinero en acciones y el mercado tiene un mal mes justo cuando necesitas el efectivo, es posible que no tengas suficiente para la bicicleta.

Mira says:

"Es como tener un jardín. Las acciones son los árboles frutales que tardan años en crecer pero te dan muchísima comida. Los bonos son como la lechuga que puedes comer en unas pocas semanas."

Los bonos son geniales para el dinero que podrías necesitar pronto porque su precio no sube y baja tanto. La mayoría de los inversores adultos utilizan un enfoque de "batido". Mezclan muchas acciones para el crecimiento con algunos bonos para la seguridad. Esto les ayuda a protegerse de las "caídas" que a veces ocurren en el mercado de valores.

El mercado de valores es un dispositivo para transferir dinero de los impacientes a los pacientes.

El secreto basado en la edad

Existe una regla clásica que los inversores usan para decidir cuánto de cada uno deben tener. Se llama la "Regla del 100". Tomas el número 100 y le restas tu edad. El resultado es el porcentaje de tu dinero que probablemente debería estar en acciones.

Si tienes 12 años, la regla dice que el 88% de tus inversiones deberían estar en acciones. Esto se debe a que tienes mucho tiempo para esperar antes de necesitar el dinero, por lo que puedes manejar las subidas y bajadas. A medida que las personas envejecen y se acercan a la jubilación, suelen mover más dinero a los bonos por seguridad.

Quiero que mi dinero crezca lo más posible, incluso si el precio baja a veces. Tengo mucho tiempo para esperar a que se recupere.

Quiero asegurarme de que mi dinero esté seguro y saber exactamente cuánta ganancia obtendré. No me gusta la idea de que mi saldo baje.

Finn says:

"Espera, si solo tengo 12 años, la regla dice que debería tener casi todo mi dinero en acciones. ¡Eso suena emocionante pero también un poco aterrador si el precio baja!"

Tomando tu decisión

Decidir entre acciones y bonos no se trata de encontrar una respuesta "correcta". Se trata de conocerte a ti mismo y tus metas. ¿Eres un buscador de emociones que quiere el mayor crecimiento posible durante muchos años? Quizás te inclines por las acciones. ¿Prefieres saber exactamente cuánto tendrás el próximo año? Los bonos podrían ser tu mejor amigo.

Una inversión en conocimiento paga el mejor interés.

Una historia de rendimientos

Recuerda, no tienes que elegir solo uno. La mayoría de los inversores más exitosos del mundo poseen ambos. Usan las acciones para construir riqueza para el futuro y los bonos para mantener su dinero seguro para hoy. ¡Al entender la diferencia, ya estás por delante de la mayoría de los adultos!

Algo para pensar

Si recibieras $100 hoy, ¿te sentirías más cómodo siendo el 'dueño' de una empresa o un 'prestamista' de una?

No hay una respuesta correcta aquí. Tu elección depende de qué te emociona más frente a qué te hace sentir más seguro. Piensa en tus metas para ese dinero.

Preguntas sobre Inversiones

¿Qué es más seguro, las acciones o los bonos?

¿Se puede perder dinero con los bonos?

¿Por qué alguien compraría ambos al mismo tiempo?

Tu aventura de inversión comienza

Ahora que conoces la diferencia entre ser dueño y prestamista, estás listo para empezar a pensar como un verdadero inversor. ¿Por qué no echas un vistazo a nuestra página sobre 'Riesgo y Recompensa' para ver cómo manejar las subidas y bajadas del mercado?