आपका बच्चा निवेश करने को लेकर उत्साहित है: शायद वे अपनी पसंदीदा कंपनी के शेयर खरीदना चाहते हैं या भविष्य के लिए संपत्ति बनाना शुरू करना चाहते हैं।

लेकिन यहाँ एक पेंच है: आप किसी 10 साल के बच्चे के लिए बस एक साधारण निवेश खाता नहीं खोल सकते। इसके लिए खास खातों के प्रकार (account types) बनाए गए हैं, और टैक्स, नियंत्रण और आपके बच्चे के भविष्य के लिए सही कस्टोडियल माध्यम चुनना बहुत मायने रखता है।

बच्चों के लिए निवेश करने की कानूनी हकीकत सरल है: नाबालिग कानूनी रूप से अनुबंध (contracts) नहीं कर सकते। इसका मतलब है कि आपका बच्चा तब तक किसी बड़ी फर्म में खुद से ब्रोकरेज खाता नहीं खोल सकता जब तक कि वह वयस्कता की आयु (age of majority) तक न पहुँच जाए, जो आमतौर पर आपके रहने की जगह के आधार पर 18 या 21 वर्ष होती है।

इसे संभव बनाने के लिए, वित्तीय संस्थान विशेष खाते पेश करते हैं जहाँ एक वयस्क नाबालिग के लाभ के लिए संपत्ति का प्रबंधन करता है। ये खाते आपको उनकी ओर से शेयर (stocks), बॉन्ड (bonds), और इंडेक्स फंड (index funds) खरीदने की अनुमति देते हैं, जिससे बच्चे के जिम्मेदारी संभालने से पहले पैसे को बढ़ने के लिए दशकों का समय मिल जाता है।

Finn says:

"तो अगर मैं किसी वीडियो गेम कंपनी का शेयर खरीदना चाहता हूँ, तो मैं बस ऐप डाउनलोड करके ऐसा नहीं कर सकता? मुझे पहले अपने माता-पिता से खाते का 'बॉस' बनने के लिए कहना होगा?"

तीन मुख्य विकल्प (US के लिए)

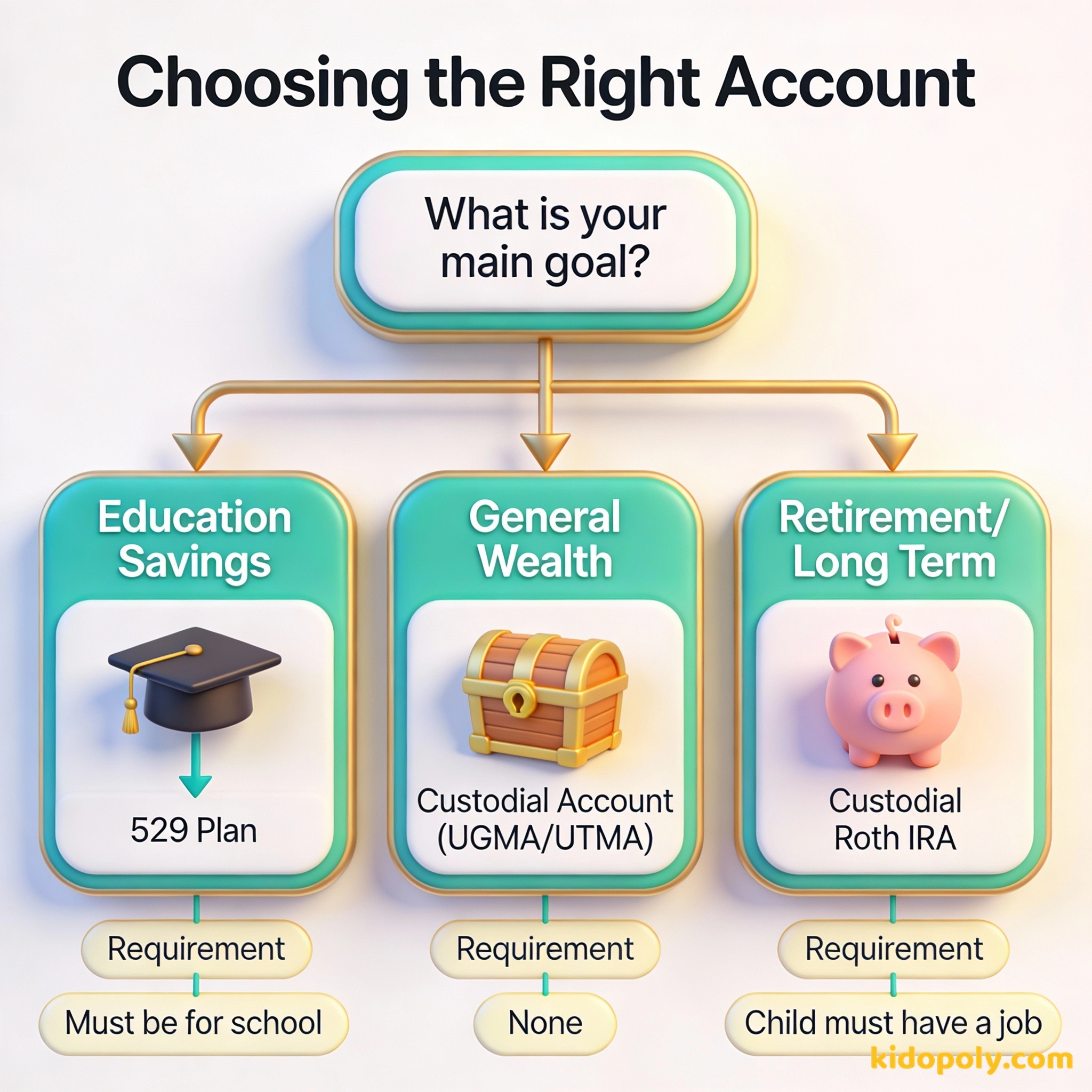

यदि आप संयुक्त राज्य अमेरिका (US) में हैं, तो आपके पास आमतौर पर चुनने के लिए तीन प्राथमिक रास्ते होते हैं। प्रत्येक के पास अलग-अलग नियम हैं कि पैसे पर टैक्स कैसे लगाया जाता है और बाद में इसका उपयोग किस लिए किया जा सकता है।

- कस्टोडियल ब्रोकरेज अकाउंट (UGMA/UTMA): ये सबसे अधिक लचीले होते हैं। पैसे का उपयोग बच्चे के लाभ के लिए किसी भी चीज़ के लिए किया जा सकता है, लेकिन वयस्क होने पर बच्चे को इस पर पूरा नियंत्रण मिल जाता है।

- कस्टोडियल रॉथ IRA (Custodial Roth IRAs): ये लंबी अवधि की संपत्ति के लिए बहुत शक्तिशाली हैं क्योंकि इनकी बढ़त टैक्स-फ्री होती है, लेकिन इनका एक सख्त नियम है: बच्चे की किसी नौकरी से अर्जित आय (earned income) होनी चाहिए।

- 529 प्लान: ये विशेष रूप से शिक्षा के लिए डिज़ाइन किए गए हैं। ये बेहतरीन टैक्स लाभ देते हैं, लेकिन यदि पैसे का उपयोग स्कूल से संबंधित खर्चों के लिए नहीं किया जाता है, तो आपको जुर्माना भरना पड़ सकता है।

पेड़ लगाने का सबसे अच्छा समय 20 साल पहले था। दूसरा सबसे अच्छा समय अभी है।

सबसे आम सामान्य-उद्देश्य वाले विकल्प के बारे में गहराई से जानने के लिए, आप custodial-accounts पर हमारी पूरी गाइड पढ़ सकते हैं। यदि आपके बच्चे के पास पहले से ही कोई पार्ट-टाइम जॉब है, तो आप उन अनोखे टैक्स लाभों के लिए विशेष रूप से roth-ira-for-kids देख सकते हैं।

अमेरिका के कई राज्यों में, 'किडी टैक्स' (Kiddie Tax) नियम लागू होता है। इसका मतलब है कि यदि किसी बच्चे की बिना कमाई वाली आय (जैसे निवेश से लाभ) एक निश्चित सीमा से ऊपर जाती है, तो उस पर बच्चे की कम दर के बजाय माता-पिता की उच्च टैक्स दर से टैक्स लगाया जा सकता है।

नियंत्रण और टैक्स की तुलना

खाता चुनते समय, आपको लचीलेपन और टैक्स की बचत के बीच संतुलन बनाना होगा। एक नियमित कस्टोडियल ब्रोकरेज खाता (UGMA या UTMA) तकनीकी रूप से पहले दिन से ही बच्चे का होता है, लेकिन आप कस्टोडियन (custodian) के रूप में इसे मैनेज करते हैं।

529 प्लान में, वास्तव में आप (माता-पिता) खाते के मालिक होते हैं, और बच्चा लाभार्थी (beneficiary) होता है। यदि बच्चा कॉलेज नहीं जाने का फैसला करता है, तो यह आपको अधिक नियंत्रण देता है, क्योंकि आप अक्सर लाभार्थी को परिवार के किसी अन्य सदस्य में बदल सकते हैं।

माता-पिता का पैसे पर पूरा नियंत्रण रहता है। यदि बच्चा स्कूल के लिए इसका उपयोग नहीं करता है, तो माता-पिता इसे वापस ले सकते हैं (हालांकि उन्हें जुर्माना देना होगा)।

पैसा कानूनी रूप से बच्चे का है। एक बार जब वे वयस्कता की आयु तक पहुँच जाते हैं, तो वे इसका उपयोग किसी भी चीज़ के लिए कर सकते हैं - घर खरीदने से लेकर दुनिया की सैर तक।

यूके (UK) का नजरिया: जूनियर ISA और SIPP

यदि आप यूनाइटेड किंगडम में हैं, तो विकल्प थोड़े अलग दिखते हैं लेकिन तर्क समान ही है। सबसे लोकप्रिय विकल्प जूनियर ISA (JISA) है। यह एक टैक्स-फ्री कवर जैसा है जहाँ आप हर साल एक निश्चित सीमा तक बचत या निवेश कर सकते हैं।

- जूनियर स्टॉक्स एंड शेयर्स ISA: US कस्टोडियल अकाउंट के समान, पैसा टैक्स-फ्री बढ़ता है और बच्चे को 18 साल की उम्र में नियंत्रण मिलता है।

- जूनियर SIPP (Self-Invested Personal Pension): यह बहुत लंबी अवधि के लिए है। यह सरकार की ओर से टैक्स राहत देता है, लेकिन पैसा तब तक लॉक रहता है जब तक बच्चा रिटायरमेंट की उम्र तक नहीं पहुँच जाता।

Mira says:

"यह एक खास 'फ्यूचर बॉक्स' जैसा है। हम अभी इसमें पैसे डालते हैं, और इस बॉक्स के नियम इसे एक साधारण गुल्लक की तुलना में कहीं ज्यादा बड़ा होने में मदद करते हैं।"

उम्र के पड़ाव: कब क्या बदलता है?

बच्चे के लिए निवेश करना 'एक बार करके भूल जाने' वाली प्रक्रिया नहीं है। जैसे-जैसे आपका बच्चा बड़ा होता है, पैसे के साथ उनका कानूनी रिश्ता बदल जाता है। इन मुख्य उम्रों को जानना मददगार है:

- जन्म से 12 वर्ष: माता-पिता आमतौर पर 100% निर्णय लेते हैं। बच्चे को अक्सर खाते के आकार का पता नहीं होता है।

- 13 वर्ष की आयु: कई फिनटेक प्लेटफॉर्म बच्चों को 'केवल देखने (view-only)' की अनुमति देते हैं या उनके खाते से जुड़ा डेबिट कार्ड देते हैं, जिससे उन्हें देखकर सीखने में मदद मिलती है।

- 18 से 21 वर्ष की आयु: यह 'वयस्कता की उम्र' है। UGMA/UTMA खातों और जूनियर ISA के लिए, खाता कानूनी रूप से बच्चे को ट्रांसफर किया जाना चाहिए। अब उनके पास उन best-stocks-for-kids पर पूरा नियंत्रण है जो आपने सालों पहले खरीदे थे।

कल्पना कीजिए कि आप जन्म के समय एक बच्चे के लिए $1,000 निवेश करते हैं। यदि वह पैसा 8% प्रति वर्ष की दर से बढ़ता है: - 18 साल की उम्र में, इसकी कीमत लगभग $4,000 होगी। - 65 साल की उम्र में, इसकी कीमत $150,000 से अधिक होगी! यही कारण है कि 0 साल की उम्र में शुरू करना 25 साल की उम्र में शुरू करने से कहीं अधिक शक्तिशाली है।

पैसा स्वभाव से बहुत उपजाऊ होता है। पैसा पैसे को जन्म दे सकता है, और उसकी संतान और भी अधिक पैसे पैदा कर सकती है।

सही प्लेटफॉर्म कैसे चुनें

सभी बैंक या ब्रोकर हर प्रकार के खाते की पेशकश नहीं करते हैं। बच्चों के लिए निवेश खाता खोलने के लिए जगह तलाशते समय, तीन चीजें देखें: कम फीस, निवेश के विकल्पों की एक विस्तृत श्रृंखला, और आपके बच्चे के बड़े होने पर उपयोग करने के लिए एक आसान ऐप।

Finn says:

"क्या होगा अगर मैं 18 साल का हो जाऊं और कॉलेज के बजाय उन पैसों को एक विशाल रोबोट खरीदने पर खर्च करने का फैसला करूं? क्या 'कस्टोडियन' मुझे मना कर सकते हैं?"

चार्ल्स श्वाब, फिडेलिटी और वेंगार्ड जैसे पारंपरिक ब्रोकर बिना किसी न्यूनतम राशि के मजबूत कस्टोडियल खाते प्रदान करते हैं। ग्रीनलाइट या एकोर्न्स अर्ली जैसे नए 'फिनटेक' ऐप शैक्षिक अनुभव पर अधिक ध्यान केंद्रित करते हैं, हालांकि वे थोड़ा मासिक शुल्क ले सकते हैं।

खाता खोलने से पहले, अपने बच्चे के साथ बैठें और उनकी पसंद की कंपनी, जैसे डिज़्नी, रोब्लॉक्स या एप्पल के एक शेयर की कीमत देखें। असली पैसा लगाने से पहले, कीमत कैसे बदलती है यह देखने के लिए एक साथ एक हफ्ते तक उस शेयर को ट्रैक करने के लिए किसी 'वॉच लिस्ट' ऐप का उपयोग करें।

अंतिम निर्णय लेना

यदि आप अपने बच्चे के भविष्य के लिए सबसे अधिक लचीलापन चाहते हैं, तो एक कस्टोडियल ब्रोकरेज खाता आमतौर पर सबसे अच्छा होता है। यदि आपका लक्ष्य केवल शिक्षा है, तो 529 प्लान सबसे बेहतर है। और यदि आपके किशोर को अपनी गर्मी की छुट्टियों वाली नौकरी से पहली कमाई मिली है, तो रॉथ IRA उनके भविष्य के लिए एक बेजोड़ उपहार है।

शेयर बाजार ही एकमात्र ऐसी जगह है जहाँ जब चीज़ें सेल (सस्ते दाम) पर होती हैं, तो हर कोई स्टोर से बाहर भाग जाता है।

सोचने के लिए कुछ

यदि आप अपने बच्चे की भविष्य की संपत्ति के लिए केवल एक लक्ष्य चुन सकते हैं, तो वह क्या होगा: लचीलापन, शिक्षा, या रिटायरमेंट की सुरक्षा?

यहाँ कोई सही या गलत जवाब नहीं है। हर परिवार के मूल्य अलग होते हैं। सही खाता चुनने में मदद के लिए अपने बच्चे से बात करें कि उनके लिए 'भविष्य की सफलता' कैसी दिखती है।

के बारे में प्रश्न निवेश (Investing)

क्या 13 साल का बच्चा अपना खुद का निवेश खाता खोल सकता है?

जब बच्चा 18 साल का हो जाता है तो कस्टोडियल खाते का क्या होता है?

क्या 529 प्लान या कस्टोडियल अकाउंट का उपयोग करना बेहतर है?

आपका अगला कदम: चुनाव आपका है

खाता चुनना आपके बच्चे की निवेश यात्रा का पहला 'असली' कदम है। चाहे आप कस्टोडियल खाते का लचीलापन चुनें या 529 प्लान की टैक्स-बचत, सबसे महत्वपूर्ण बात जल्दी शुरुआत करना है। एक बार खाता खुल जाने के बाद, आप यह खोजना शुरू कर सकते हैं कि कौन से विशेष शेयर या फंड इसमें भरे जाएंगे।