Imagine que duas pessoas peçam 10 mil reais emprestados. A Pessoa A usa o dinheiro para fazer um curso de encanador e passa a ganhar 40 mil reais por ano. A Pessoa B usa o dinheiro para comprar uma banheira de hidromassagem de luxo que, dois anos depois, vale apenas 3 mil reais.

O mesmo valor emprestado, mas dois resultados completamente diferentes. Aprender a diferença entre dívida boa e dívida ruim é como ter um superpoder financeiro. Isso permite que você use o dinheiro emprestado para construir uma vida melhor em vez de ficar preso em uma armadilha de dinheiro.

Muita gente acha que toda dívida é assustadora. Elas a veem como um peso enorme que te acompanha para sempre. Embora pedir dinheiro emprestado seja uma grande responsabilidade, nem toda dívida é igual.

Em muitos países, os empréstimos estudantis funcionam de forma diferente de outras dívidas. Você só começa a pagar quando atinge uma certa faixa de renda. Se você nunca ganhar esse valor, as condições de pagamento podem ser muito mais leves!

No mundo das finanças, a dívida é apenas uma ferramenta. Como um martelo, você pode usá-la para construir uma casa ou pode acabar acertando o próprio dedo. Tudo depende de como você a utiliza.

O Superpoder: Dívida Boa

Dívida boa é o dinheiro que você pega emprestado para comprar coisas que te deixarão mais rico a longo prazo. Essas coisas são chamadas de ativos. Um ativo é algo que aumenta de valor ou ajuda você a ganhar mais dinheiro do que ganhava antes.

Dívida boa é a dívida que coloca dinheiro no seu bolso. Dívida ruim é a dívida que tira dinheiro do seu bolso.

Pense em um empréstimo estudantil. Você pede dinheiro emprestado para ir à faculdade ou fazer um curso técnico. Isso é um investimento no seu cérebro. Por ter essas novas habilidades, você pode conseguir um emprego que pague melhor pelos próximos 40 anos.

Outro exemplo é o financiamento imobiliário. É um empréstimo especial usado para comprar uma casa. Geralmente, as casas aumentam de valor com o tempo. Em vez de pagar aluguel para um proprietário, você está aos poucos se tornando dono de um imóvel que pode valer muito mais lá na frente.

Finn says:

"Então, se eu pegar dinheiro emprestado para comprar um cortador de grama para o meu negócio de jardinagem nas férias, isso é dívida boa? Ele me ajuda a ganhar mais do que o custo do cortador!"

- Educação: Aumenta seu poder de ganho.

- Empréstimos para Negócios: Ajuda você a começar uma empresa que gera lucro.

- Imóveis: Comprar propriedades que valorizam com o tempo.

O Dreno de Dinheiro: Dívida Ruim

Dívida ruim é o oposto. É o dinheiro que você pega emprestado para comprar coisas que perdem valor no segundo em que você sai da loja. Elas são frequentemente chamadas de itens de consumo ou despesas.

Imagine que você compre um videogame de R$ 3.000 no cartão de crédito, mas só pague o mínimo da fatura todo mês. Com os juros, esse videogame pode acabar custando R$ 5.000 quando você terminar de pagar. Você poderia ter comprado quase dois videogames se tivesse economizado!

Se você usar um cartão de crédito para comprar o videogame mais moderno ou um par de tênis de marca, você está criando uma dívida ruim. Quando você terminar de pagar o empréstimo, o videogame já estará velho e os tênis estarão gastos. Você pagou juros por algo que agora não vale quase nada.

Dívidas ruins geralmente envolvem altas taxas de juros. Isso significa que o banco cobra muito dinheiro extra pelo privilégio de te emprestar. É como pagar um "imposto pela impaciência" porque você não quis economizar e esperar.

Mira says:

"Dívida ruim é como comer a sobremesa antes do jantar. Parece ótimo por cinco minutos, mas depois você continua com fome e ainda tem que lidar com as consequências."

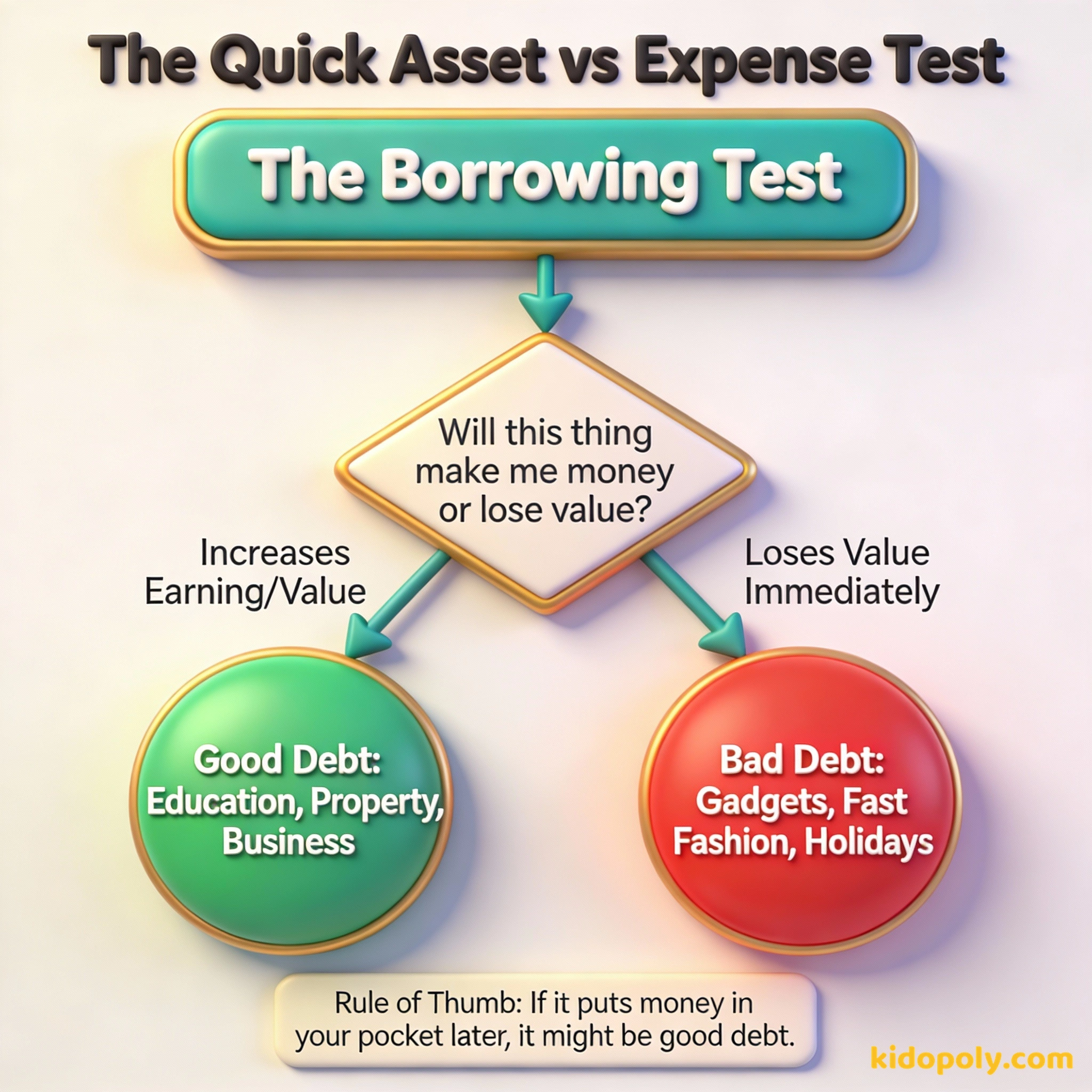

O Teste: Ativo vs. Despesa

Como diferenciá-los? Use o teste Ativo vs. Despesa. Antes de pegar emprestado, pergunte a si mesmo: "Isso vai me deixar mais rico ou mais pobre com o passar do tempo?"

Na próxima vez que estiver em uma loja, escolha três itens. Para cada um, pergunte: 'Se eu pedisse dinheiro emprestado para comprar isso, ele me ajudaria a ganhar mais dinheiro depois?' Se a resposta for não, é um candidato a 'Dívida Ruim'!

Se a resposta for "mais rico", pode ser uma dívida boa. Se a resposta for "mais pobre", é definitivamente uma dívida ruim. A maioria das coisas que queremos agora, como fast-food ou ingressos de cinema, falha nesse teste imediatamente.

Dívida é uma tolice, o dinheiro vivo é o rei.

O Perigoso Meio-Termo

Às vezes, a dívida vive em uma zona cinzenta. Pense nos empréstimos para carros, por exemplo. Você pode precisar de um carro para ir ao trabalho e ganhar dinheiro. Isso parece uma dívida boa. No entanto, os carros perdem valor muito rápido.

O MERGULHO DA DESVALORIZAÇÃO: Preço do Carro Novo: R$ 80.000 Valor após 1 minuto: R$ 72.000 (Ai!) Valor após 3 anos: R$ 50.000 Se você pegou R$ 80.000 emprestados para comprar, você ainda deve quase o valor total ao banco, mas seu carro vale R$ 30.000 a menos!

Outra área complicada é o Parcelamento no estilo "compre agora, pague depois". Eles fazem parecer que você não está realmente em dívida porque as parcelas são pequenas. Mas se você os usa para roupas ou lanches, ainda está treinando seu cérebro para gastar dinheiro que ainda não tem.

Sinais de Alerta: Quando a Dívida se Torna Perigosa

O tipo mais perigoso de dívida é o empréstimo de curto prazo com juros abusivos. São empréstimos rápidos com taxas de juros gigantescas, às vezes passando de 1.000 por cento ao ano. Eles visam pessoas que estão passando por dificuldades e podem levar a um ciclo de dívidas quase impossível de escapar.

Finn says:

"Espera, 1.000 por cento de juros? Isso significa que se eu pedisse R$ 100, poderia acabar devendo muito mais do que isso só de taxas? Isso parece uma armadilha!"

Juros altos são sempre um sinal de alerta. Se um empréstimo tem uma taxa de juros muito alta, é quase certamente uma dívida ruim. Você deve sempre verificar o Custo Efetivo Total (CET) ou a taxa anual antes de assinar qualquer coisa.

Se você compra coisas de que não precisa, logo terá que vender as coisas de que precisa.

Um financiamento para uma faculdade de medicina que leva a uma carreira de sucesso como médico.

Um empréstimo com juros altos no cartão de crédito para pagar uma viagem a um parque de diversões.

Entender essas regras agora te dá uma vantagem enorme. A maioria dos adultos aprende isso da maneira mais difícil, depois de já ter cometido erros. Ao saber identificar a diferença, você garante que seu "eu do futuro" seja próspero em vez de preocupado.

Algo para pensar

Se alguém te oferecesse R$ 1.000 hoje como um empréstimo, qual seria a única coisa em que você gastaria que te deixaria 'mais rico' daqui a cinco anos?

Não existem respostas erradas aqui. Pense em habilidades que você quer aprender, ferramentas para um hobby que poderia virar um trabalho, ou até mesmo uma pequena ideia de negócio. Seus valores determinam o que vale a pena pedir emprestado.

Perguntas sobre Dinheiro e Sociedade

É melhor nunca ter dívida nenhuma?

Uma dívida boa pode virar uma dívida ruim?

Por que os bancos querem que eu faça dívidas ruins?

Agora Você é um Detetive de Dívidas

Agora que você sabe a diferença, pode olhar para o mundo dos empréstimos com outros olhos. A dívida não é um monstro a ser temido, é uma ferramenta a ser dominada. Quer aprender mais sobre como usar seu dinheiro com sabedoria? Confira nossa página sobre o-que-e-credito para ver como seus hábitos de empréstimo constroem sua reputação financeira.